土地买卖要缴纳什么税?公司土地转让需要缴纳哪些税种?凡转让土地使用权的单位和个人为营业税的纳税义务人。土地买卖、公司土地买卖需要缴纳的税费、税率(汇总)如下。 土地买卖要缴纳什么税? 土地转让环节需要缴纳增值税、城建税、教育费附加、地方教育附加、土地增值税、所得税、印花税和契税。凡转让土地使用权的单位和个人为营业税的纳税义务人。 1、增值税。凡转让土地使用权的单位和个人为增值税税的纳税义务人。以转让土地使用权收取的全部价款和价外费用,按5%税率计算缴纳。单位和个人销售或转让其购置的不动产或受让的土地使用权,以全部收入减去不动产或土地使用权购置或受让原价后的余额为营业额。

2、城建税、教育费附加、地方附加。以转让土地使用权实际缴纳的营业税为计税依据。城建税的税率。纳税人在市区为7%;在县城、建制镇的为5%;不在上述地区的为1%。费附加的征收标准为3%,地方附加征收标准为2%。

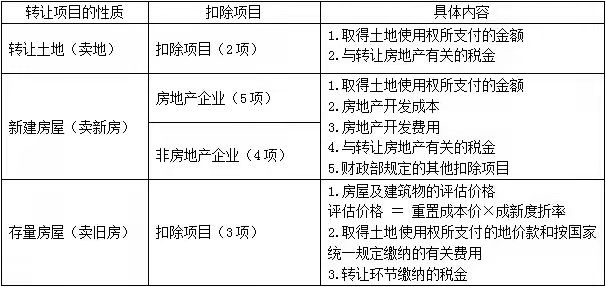

3、土地增值税。凡转让国有土地使用权并取得收入的单位和个人为土地税的纳税义务人,转让非国有土地和国家以土地者的身份出让国有土地的行为不征土地税。其计税依据为转让土地使用权所取得的额。 税率为:额未超过扣除项目金额50%的部分,税率为30%。 额超过扣除项目金额50%、未超过扣除项目金额100%的部分,税率为40%。 额超过扣除项目金额100%、未超过扣除项目金额200%的部分,税率为50%。 额超过扣除项目金额200%的部分,税率为60%。

4、所得税。个人转让土地使用权,取得的转让所得按“财产转让所得”计征个人所得税,差价的20%。单位转让土地使用权,取得的转让所得计入应纳税所得额计征企业所得税。

5、印花税。土地使用证,每本贴花5元;土地使用权转让合同按产权转移书据征收印花税,按合同载明转让金额0.5‰缴纳。

6、契税。在我国境内转移土地、房屋权属,承受的单位和个人为契税的纳税人。土地使用权出售按成交价格的3%缴纳;土地使用权赠与、交换按征收机关参照土地使用权出售的市场价格核定金额的3%缴纳。

土地交易后的使用用于投资所需缴纳的税种 1、免征收营业税。以土地使用权投资入股,参与接受投资方利润分配,共同承担投资风险的行为是可以不征收营业税。 2、土地增值税。对于以土地作价入股进行投资,将房地产转让的行为暂时免征收土地增值税。对于以土地作价入股进行投资或联营的,凡所投资、联营的企业从事房地产开发的行为是不适用暂免征收土地增值税的规定。 (联营企业是指投资者对其有重大影响,但不是投资者的子公司或合营企业的企业。当某一企业或个人拥有另一企业20%或以上至50%表决权资本时,通常被认为投资者对被投资企业具有重大影响,则该被投资企业可视为投资者的联营企业。 合营企业按合同约定对某项经济活动所共有的控制,是指由两个或多个企业或个人共同投资建立的企业,该被投资企业的财务和经营政策必须由投资双方或若干方共同决定。 合营企业不同于联营企业。投资者对联营企业只具有重大影响,即对被投资企业的经营决策和财务决策只具有参与决策的权利,而不具有控制权;而合营者对投资企业的经营决策和财务决策具有控制权,虽然这种控制权是共同控制。 合营企业和联营企业的会计核算 (一)对合营企业和联营企业的投资均采用权益法核算。 (二)合营企业和联营企业均不纳入合并财务报表的合并范围。) 3、企业所得税。企业以土地使用权进行对外投资,计入应税所得。 4、契税。以土地权属作价投资、入股的,由产权承受方缴纳契税。(承受方是承接或接受方,产权承受方是购房人)(承受方指的是购房人,因为购房人属于买卖合同中标的物受让方,故此有时称为承受方。)(出让方和承受方,即卖方和买方) 5、印花税。实收资本和资本公积两项的合计金额大于原已贴花资金的,增加的部分需要交纳万分之五的印花税。

以上是【会计家园小编整理:土地买卖需要缴纳的税费】,想了解更多相关内容,请访代理记账栏目>>

会计家园一站式创业服务平台,提供全面、专业、高效的企业服务。包括:代理记账、注册地址出租、代办公司注

册、会计记账、社保代理、会计代理、用友代理、出具审计报告、公司注销、办理公司营业执照、税务筹划服务等。

咨询“会计家园”客服,即可办理相关业务,客服电话 13522780767(刘经理) |